楽天カードは知恵袋で言われるほど不安?実際の評判から見えてくる付き合い方

楽天カードを「知恵袋」で調べると、「楽天カード やめた 理由」や「楽天カード 危ない」といったネガティブなキーワードが並び、不安になる方も多いかもしれません。

特に「楽天カード 分割払い やばい 知恵袋」といった投稿を目にすると、自分も支払いで困るのではないか、あるいは「楽天カード 落ちる ヤバ い 知恵袋」などの書き込みから、審査の厳しさやその後の影響が気にかかることもあるでしょう。

「楽天カード やめた ブログ」を運営する方々の体験談や、「楽天 カード めんどくさい」と感じる管理上の不満、さらには「楽天 カード イメージ」が自身のライフスタイルに合うかなど、検討すべき点は多岐にわたります。

本記事では、カードを「楽天カード 使わないと どうなる」のかという維持上のリスクも含め、最新の一次データに基づいた客観的な判断基準を詳しく解説します。

記事のポイント

- 知恵袋に溢れるネガティブな噂の背景と、公式データから見る実際のセキュリティ体制

- 「やばい」と感じる原因になりやすい分割払い・リボ払いの手数料構造と賢い回避策

- 利用者が解約を決めた具体的な「改悪」の歴史と、他社カードへ乗り換える際の判断基準

- 現在の楽天経済圏における自身の損益を可視化し、継続か解約かを数値で判断する方法

楽天カードを「知恵袋」で徹底調査!「危ない」や「やばい」という噂の実態

インターネット上の掲示板である知恵袋では、楽天カードに対して「危ない」や「やばい」といった強い言葉が使われることがありますが、その実態は多面的です。

ここでは、多くの利用者が抱く不安の正体を、公式なデータや規約に照らし合わせて一つずつ紐解いていきます。

- 知恵袋で「楽天カード 危ない」と囁かれる背景とセキュリティ機能

- 「楽天カード 分割払い やばい 知恵袋」の投稿から学ぶ計画的な利用法

- 「楽天カード 落ちる ヤバ い 知恵袋」を見て不安な方への公式な案内

- 発行や管理が「楽天 カード めんどくさい」と感じた時のサポート体制

知恵袋で「楽天カード 危ない」と囁かれる背景とセキュリティ機能

「楽天カード 危ない」という評判を支える要因として、フィッシングメールの多さや、不正利用を経験したユーザーによる切実な投稿が挙げられることが多いようです。

日本国内における楽天カードの普及率は非常に高く、楽天グループの投資家向け資料(2023年Q3 CEO PPT)によると、2022年度の国内クレジットカード取扱高シェアにおいて楽天カードは23.0%という圧倒的な規模を占めています。

母数が大きければトラブルの絶対数も増えるため、相対的にネガティブな評判が目につきやすくなる側面があることは否定できませんが、利用規模の大きさ自体が特定の危険性を直接証明するものではないことには留意すべきです。

不正利用を未然に防ぐための24時間体制の監視

楽天カードでは、すべての取引に対して24時間365日の監視を行う不正検知システムを運用しています。

過去の不正パターンと一致する挙動や、本人の居住地から遠く離れた場所での突然の高額決済などが検知された場合、カードの利用を一時停止する仕組みが整えられています。

さらに「カード利用お知らせメール」を最短で決済直後に受け取る設定にすることで、不正の早期発見が可能になるため、ユーザー側の設定次第でリスクを大幅に軽減できる可能性があると考えられます。

万が一の被害をカバーする盗難保険と補償規定

実際に不正利用の被害に遭った場合でも、楽天カード会員規約第17条に基づき、適切な手続きを踏めば損害が補償される仕組みがあります。

弊社に届け出をいただいた日から遡って60日以降に発生した損害について、規約の定めに従って補償されることが明記されています。

ただし、カードの裏面に署名がない場合や、暗証番号を他人に教えていた場合などは、会員側の重大な過失とみなされ補償の対象外となるケースもあるため、規約を正しく理解し、基本的な防衛策を講じることが重要です。

「楽天カード 分割払い やばい 知恵袋」の投稿から学ぶ計画的な利用法

分割払いを利用すること自体が直ちに問題となるわけではありませんが、金利手数料の仕組みを正しく把握していないことが「やばい」という不安に直結しているようです。

手数料無料の回数とコストが発生する回数の境界線

多くのクレジットカードと同様、楽天カードでも「2回払い」までは手数料が発生しません。

しかし、3回以上の分割払いを選択すると、実質年率12.25%〜15.00%程度の手数料が加算されることになります。

10回払いを例に挙げると、100円の買い物につき約6.80円の手数料が発生し、これが数万円、数十万円の買い物になると無視できない負担となります。公式の算定例はあくまで目安であり、端数処理等により実際の支払額が異なる可能性がある点も覚えておくべきでしょう。

| 支払回数 | 実質年率(目安) | 100円あたりの手数料 |

|---|---|---|

| 2回 | 無料 | 0円 |

| 3回 | 12.25% | 2.04円 |

| 10回 | 15.00% | 6.80円 |

| 24回 | 15.00% | 16.32円 |

支払い負担を抑えるための繰り上げ返済やポイント充当

もし支払額が増えてしまい「やばい」と感じた場合、楽天カード特有の救済策として「ポイントで支払い」サービスの活用が考えられます。

これは通常ポイントを1ポイント=1円として、月々の支払額に充当できる非常に便利な機能です。

期間限定ポイントや他社からの交換ポイントは対象外ですが、通常ポイントであれば「楽天カードの引き落とし額」を直接減らせるため、キャッシュフローの改善に役立ちます。

また、ボーナスなどのまとまった収入があった際に、カスタマーセンターへ連絡して残高をまとめて返済する「繰り上げ返済」を行うことで、将来支払う予定だった利息をカットすることが可能です。

「楽天カード 落ちる ヤバ い 知恵袋」を見て不安な方への公式な案内

「楽天カードは審査が通りやすい」という一般的な噂が先行しているため、審査に落ちた際のショックから「ヤバい」と感じる方もいるようですが、審査はあくまで総合的な信用情報の判断によるものです。

楽天カードの申込資格は、公式に「18歳以上(高校生を除く)」とされていますが、一部の高等専門学校生などは例外的に認められる場合があるなど、その判断は詳細に分かれています。そのため、18歳以上であれば広く門戸が開かれている側面はありますが、審査の難易度を断定することはできません。

審査に通過しなかった理由は一切開示されませんが、一般的に「短期間に複数のカードに申し込んでいる」「他社での借り入れが多い」「入力情報に誤りがある」といった要因が影響する可能性があると言われています。

もし否決された場合、公式FAQでは具体的な待機期間を定めてはいませんが、一般的には情報の整理や収入状況の変化を待って、前回の申請から半年程度の期間を空けて再申請することが推奨されるケースが多いようです。

発行や管理が「楽天 カード めんどくさい」と感じた時のサポート体制

楽天カードはサービスが多岐にわたるため、キャンペーンのエントリーやメール配信の多さを「めんどくさい」と感じるユーザーも多いようです。

24時間対応のAIチャットと有人サポートの使い分け

何かトラブルがあった際の問い合わせ先として、楽天カードは多様なチャンネルを用意しています。

AIによる自動応答チャットは、システムメンテナンス時を除き24時間365日稼働しており、紛失時や住所変更といった定型的な質問には即座に回答が得られます。

一方で、複雑な個別の相談については有人チャットサポートが対応していますが、その受付時間は9:30~25:30(年中無休※例外あり)となっており、深夜でもオペレーターに相談できる体制は他社と比較しても充実していると言えるかもしれません。

詳細な問い合わせ手順については、楽天市場にログインできない時の問い合わせ先や電話番号の現状を把握するという記事でも解説されています。

アプリを活用した効率的な利用明細の確認方法

管理の煩雑さを解消するためには、公式アプリの活用が最も効果的です。

指紋認証や顔認証で即座にログインでき、現在の利用額、ポイントの獲得予定、次の引き落とし日が一目で確認できるため、ウェブサイトにログインする手間を大幅に削減できます。

また、カード番号が印字されていない「ナンバーレスカード」を希望される場合は、2枚目のカードとして追加発行して使い分けることで、より高いセキュリティを確保できる可能性があります。

楽天カードを「知恵袋」の声を参考に継続か解約かを検討する判断材料

ネットの評判を鵜呑みにするのではなく、自身のライフスタイルにとって楽天カードが「価値のある道具」として機能しているかを評価しましょう。

継続するか、あるいは「やめた」という人たちの意見に倣うか、その判断に役立つ基準を整理します。

- 利用者が「楽天カード やめた 理由」として挙げる共通点

- 「楽天カード やめた ブログ」の体験談から見る代替手段の考え方

- 実際の「楽天 カード イメージ」とライフスタイルへの適合性

- 持っているだけで「楽天カード 使わないと どうなる」のかという疑問

- 今後の利用価値を判断するためのシミュレーションのすすめ

- 楽天カードと知恵袋の情報を踏まえた最適な向き合い方まとめ

利用者が「楽天カード やめた 理由」として挙げる共通点

「楽天カード やめた 理由」を綴るユーザーの多くは、近年の相次ぐサービス改定、いわゆる「改悪」をきっかけにしています。

特に、楽天ポイントの進呈対象外となるサービスの拡大や、楽天市場でのSPU(スーパーポイントアッププログラム)の達成条件が厳しくなったことは、ヘビーユーザーほど大きな痛手となります。

公共料金の支払いや税金の支払いで得られるポイントが、通常の1%から0.2%(500円につき1ポイント)へと大幅に引き下げられたことも、メインカードとしての地位を揺るがす大きな要因となりました。

改悪の歴史と、その中でどのように立ち回るべきかについては、楽天経済圏はやばい?やめた理由やデメリットから復活の可能性まで徹底解説でも詳しく紹介されています。

「楽天カード やめた ブログ」の体験談から見る代替手段の考え方

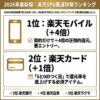

「楽天カード やめた ブログ」で紹介される乗り換え先として、三井住友カード(NL)やPayPayカード、あるいはJCBカード(W)などが頻繁に挙げられます。

実際、公益財団法人日本生産性本部による「2023年度JCSI(日本版顧客満足度指数)第4回調査結果」では、クレジットカード業種の顧客満足度第1位はJCBカードとなっており、楽天カード以外の選択肢に満足している層が着実に増えていることが伺えます。

「ポイント還元率の高さ」だけでカードを選ぶ時代から、「付帯サービスの充実度」や「専用アプリの使い勝手」、「サポートの信頼性」など、多角的な視点でカードを選ぶ時代へとシフトしているのかもしれません。

実際の「楽天 カード イメージ」とライフスタイルへの適合性

「楽天 カード イメージ」として、かつては「公共の場で見せるのが気恥ずかしい」といった意見もありましたが、現在ではナンバーレス化やデザインの多様化が進み、その印象は大きく変わりつつあります。

現在でも、楽天市場におけるポイント倍率は最大18倍という極めて高い水準を維持しており、これは楽天モバイルや楽天銀行、楽天証券などを組み合わせることで、日常生活のあらゆる支出をポイントに変えられる強みを示しています。

「楽天経済圏」に生活のインフラを寄せている方にとって、楽天カードは条件次第で他社カードでは得難い高い還元率を提供し続けています。

逆に、楽天のサービスをほとんど利用せず、街中での買い物やAmazonでの利用がメインであるならば、楽天カードに固執するメリットは限定的だと言えるでしょう。

持っているだけで「楽天カード 使わないと どうなる」のかという疑問

カードを解約せずに「楽天カード 使わないと どうなる」のかという疑問を持つ方もいますが、管理を怠るリスクには注意が必要です。

会員規約第19条(カード利用の停止、会員資格取消し)には、支払い遅延や不正利用の疑い、さらには規約違反などがあった際の措置が記されていますが、明確に「一定期間の不使用」のみを理由とした資格取消が自動的に行われるという記載は見当たりません。

しかし、カード会社としてはコストがかかる「休眠会員」に対して、有効期限更新時の再審査を厳しく行う傾向があるため、不使用を続けていると次回の更新カードが届かないという形で、結果的に契約が終了する可能性は考えられます。

- 長期間利用がないと、カード更新時の審査で発行が見送られる可能性があると考えられます。

- 利用明細を定期的にチェックする習慣がなくなるため、身に覚えのない不正利用に気づくのが遅れるリスクが高まります。

- 住所変更などの手続きを失念していると、重要な通知が届かず、思わぬトラブルの原因になる懸念があります。

今後の利用価値を判断するためのシミュレーションのすすめ

楽天カードを使い続けるべきか、それとも他社カードへ切り替えるべきかの最終的な判断は、直近半年間の獲得ポイント数を確認することから始まります。

特に「SPUの上限」に引っかかっていないかは重要な指標です。上限を超えて買い物をしている場合、実質的な還元率は急激に低下するため、他社カードの方が得になるケースがあるからです。

獲得予定ポイントの計算を自動化し、自身の「お得度」を客観的に把握するために、spu上限の計算を自動化するおすすめアプリ「楽天ポイント賢者」などのツールを賢く活用することをお勧めします。

楽天カードと知恵袋の情報を踏まえた最適な向き合い方まとめ

- 国内のクレジットカード取扱高シェア23.0%という事実は、多くのユーザーにインフラとして定着している一つの客観的な指標であると言えます。

- 知恵袋の「危ない」という声は、フィッシング詐欺への注意喚起として捉え、公式の通知設定などで自己防衛を強化することが重要です。

- 不正利用に対する補償は「規約第17条」に基づき、届け出から60日前まで遡って適用されることが一般的となっています。

- 分割払いは「2回まで無料」であることを活かし、3回以上の高金利な支払いは慎重に検討するのが賢明と考えられます。

- 「ポイントで支払い」サービスは通常ポイントのみが対象となりますが、月々の支払額を直接減らせる強力な手段となります。

- 2023年度の顧客満足度調査でJCBが1位となったことは、ユーザーのニーズが多様化し、サービス選びの基準が変化している兆候と言えるでしょう。

- 申込資格は「18歳以上(高校生を除く※例外あり)」とされ、学生や主婦でも申請自体は可能ですが、審査は総合的な判断に基づきます。

- 有人チャットサポートは深夜1:30まで対応しており、日中忙しい方にとっても相談しやすい環境が整っています。

- SPU最大18倍は非常に高い還元率ですが、獲得上限や各種条件があるため、自身の買い物傾向に合わせた精査が必要です。

- 使わないカードを放置することはセキュリティ上の懸念を招くため、不要であれば正式な解約を検討することが望ましいでしょう。

- ナンバーレスカードへの切り替えを検討する場合は、2枚目としての追加発行などの公式な手順を確認することが推奨されます。

- 管理が「めんどくさい」と感じるなら、公式アプリに情報を集約し、情報の取捨選択を行うことで負荷を軽減できる可能性があります。

- 解約しても楽天会員であれば通常ポイントは維持されますが、期間限定ポイントの期限切れには十分な注意が必要です。

- 最新のシミュレーターを活用し、年間の「実質的なメリット」が手間に見合っているかを定期的に検証することが重要です。

- 最後はネット上の「噂」ではなく、自身の利用明細と規約、そして具体的な獲得数値を元に冷静な判断を下すことが理想的です。